Performance – September 2021 (9/12)

Schon wieder ist ein Monat vorbei und somit ist es wieder an der Zeit, ein Blick in mein Dividenden-Depot zu werfen. Wie hat sich die Performance entwickelt, was habe ich gekauft und verkauft, und wie haben sich die Dividenden entwickelt? Also dran bleiben und einfach weiterlesen.

Im September hat sich wieder einiges in meinem Depot getan und es gab einige Verkäufe und Käufe. Der Umbau in meinem Portfolio hat sich somit fortgesetzt und ich habe im September alle kleinen Positionen verkauft. Alle kleinen Positionen wurden mit Gewinn verkauft und somit kam wieder etwas zum Reinvestieren zusammen. ich habe hier leider am Anfang viel zu viel gekauft in kleinen Mengen, was ich heute so nicht mehr machen würde. Dies war also eine Art Lernphase für mich und immerhin habe ich kein Geld dabei verloren.

Insgesamt habe ich im September ca. 2.700 Euro in mein Depot investiert. Ziel ist es für mich weiterhin, die Dividenden stetig zu steigern, bei überschaubaren Risiko.

Aktuell sind somit nur noch 22 Aktien und 2 ETFs in meinem Portfolio zu finden. Ich versuche hier, nicht mehr als 25 Einzelaktien zu halten und dafür vorhandene Positionen weiter auszubauen. Der Kurse allgemein gingen im September leider abwärts und dieser Trend hat auch vor meinem Portfolio nicht Halt gemacht. Insgesamt war der Verlust im September aber nicht so hoch und ich hatte eigentlich mit mehr Verlust gerechnet.

Ich habe auch zusätzlich einen eher spekulativen ETF aus den USA zugekauft und möchte hier einfach mal sehen, wie sich dieser Dividenden-ETF zukünftig entwickelt. Mehr dazu weiter unten in diesem Artikel.

Performance September 2021

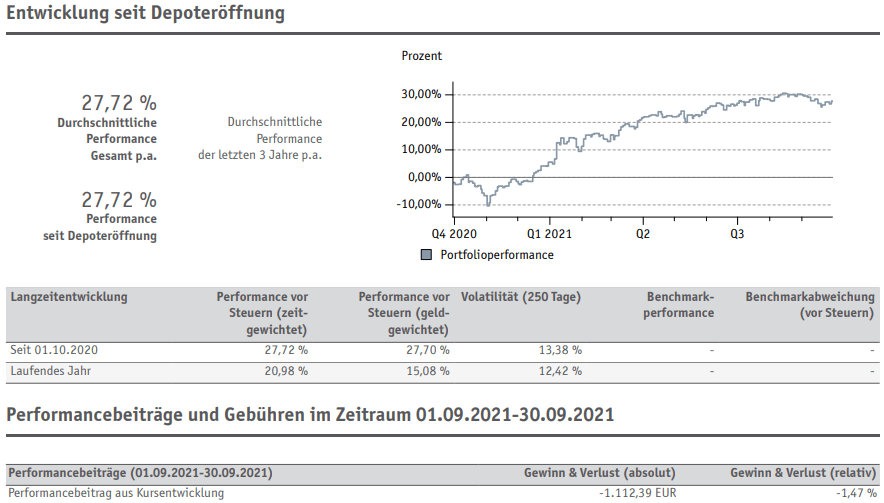

Im September gab es leider einen kleinen Verlust in meinem Depot. Die Performance im September 2021 betrug somit -1,47% oder 1.112,39 Euro. Für mich aber völlig im Rahmen und kein wirklich großer Verlust. ich denke hier langfristig, also 20 Jahre und mehr, und dabei kann es nicht nur immer eine positive Rendite geben.

Die Gesamtperformance seit Depoteröffnung ist somit auf 27,72% gesunken. Für mich immer noch ein sehr guter Wert und kein Grund zum Meckern. Im laufenden Jahr liegt meine Gesamtperformance bei immer noch sehr guten 20,98% und ich bin zufrieden mit dieser Entwicklung. Nachfolgend wieder der Auszug von meinem Broker „Smartbroker„.

Top 3 Gewinner und Verlierer September 2021

Nachfolgend wieder kurz die Gewinner und Verlierer aufgelistet für den September:

| Gewinner | Verlierer | ||

| Gazprom | 19,49% |

Omega Healthcare |

-7,16% |

| Shell | 14,93% |

Nibe |

-6,49% |

|

Ares Capital |

5,27% |

Realty Income |

-6,16% |

Die Gewinner Gazprom und Shell waren absehbar, da diese Unternehmen von den steigenden Energiepreisen sehr stark profitieren. Dazu ist Nordstream2 so gut wie fertig gestellt und eine Genehmigung wird auch bald auf dem Tisch liegen. Warum Ares Capital hier diesmal dabei ist, weiß ich nicht wirklich. Glaube eher, dass die viele meiner Aktien einfach ins Negative gerutscht sind.

Die Verlierer werden wieder von Omega Healthcare angeführt. Hier scheint es Probleme mit den Mieteinnahmen zu geben. Insgesamt nicht wirklich tragisch, aber bei einem REIT schlägt dies nun mal direkt auf den Aktienkurs durch. Ich werde auch weiterhin hier investiert bleiben und weiter aufstocken. Nibe hatte die letzten Monate ordentlich zugelegt und war fast immer einer der Monatsgewinner. Diesmal geht es auch mal in die andere Richtung. Realty Income geht mal hoch und mal runter. Insgesamt läuft dieser REIT eher seitwärts und liefert anständige Dividneden.

Dividenden September 2021

Im September gab es nun wieder einen neuen Dividendenrekord zu vermelden. Es gab somit 280,33 Euro Dividenden in diesen Monat. Die Entwicklung ist also sehr positiv und ich werde entsprechend weiter investieren, damit sich die Dividenden auch weiterhin steigern werden.

Die genaue Übersicht zu meinen Dividenden im September 2021 könnt ihr im Artikel „Dividenden Einkommen im September 2021 (9/12)“ nachlesen.

Verkäufe

Im September 2021 gab es auch wieder Verkäufe. Vor allem die Mini-Positionen habe ich hier abgestoßen, um mehr Überblick über mein Depot zu haben und um mich auf weniger Titel konzentrieren zu können.

- Novo-Nordisk

- Gladstone Land

- China Res. Cement

- Bank of Nova Scotia

- Gladstone Investment

- Diageo

- DBS Group

- Starbucks

- Infineon Technologies

- Mercury General

- Yum! Brands

- Nucor

- Brown & Brown

- Corning

- Medtronic

- Welltower

Käufe

Folgend Käufe gab es bei mir im September:

- GLOBAL X SUPERINCOME PREFERRED ETF

- MC Donalds

- Apple

- BB Biotech

- iShares EM Dividend UCITS ETF – USD DIS

- Nestle

- Visa

- Nibe Industrier

- Coca-Cola

- BRIT AMER TOBACCO

- ALLIANZ

- Microsoft

- GAZPROM OAO ADR

- Royal Dutch Shell A

- Ares Capital

- Omega Healthcare.

GLOBAL X SUPERINCOME PREFERRED ETF

Hier habe ich mal einen Dividenden ETF aus den USA ins Depot geholt und möchte einfach mal schauen wie es sich entwickelt. Es handelt sich hier um einen ETF von Global X und zwar den Superincome Prefferred ETF (SPFF).

Dieser ETF investiert in 50 der renditestärksten Vorzugsaktien in den USA und Kanada und ist somit komplett auf Dividenden ausgerichtet. Die Ausschüttung ist dabei monatlich und dies seit schon über 9 Jahren. In diesen ETF wird keine allzu große Summe fließen, da das Risiko doch etwas höher ist.

Wertpapier und Branchen Allocation

Wie ist mein Portfolio eigentlich aufgeteilt? Nachfolgend einmal die Übersicht der Wertpapier und Branchen Allocation laut parqet.com. Stand:04.10.2021

Wertpapier Allocation

-

iShares EM Dividend UCITS ETF – USD DIS 12,49%

-

Royal Dutch Shell A 5,57%

-

Omega Healthcare 5,52%

-

Ares Capital 4,86%

-

Coca-Cola 4,55%

-

Unilever 4,51%

-

Gladstone Commercial 4,49%

-

ALLIANZ 4,47%

-

Realty Income 4,46%

-

Visa 4,42%

-

Nestle 4,31%

-

Apple 4,24%

-

W.P. Carey 4,12%

-

BRIT AMER TOBACCO 4,12%

-

AbbVie 4,12%

-

Microsoft 4,03%

-

Hercules Capital 4,01%

-

Nibe Industrier 2,99%

-

GAZPROM 2,66%

-

GLOBAL X SUPERINCOME PREFERRED ETF 2,58%

-

Vonovia SE 2,27%

-

BB BIOTECH 2,04%

-

McDonalds 1,74%

-

Johnson & Johnson 1,43%

- Equity-REIT (5) 20,86%

- Finanzdienstleistungen (4) 15,20%

- Nahrungsmittel (2) 8,82%

- Öl, Gas & Brennstoffe (2) 8,23%

- Pharma (2) 5,55%

- Getränke (1) 4,55%

- Versicherungen (1) 4,47%

- Hardware (1) 4,24%

- Tabak (1) 4,12%

- Software (1) 4,03%

- Elektrische Geräte (1) 2,99%

- Biotechnologie (1) 2,04%

- Hotel, Restaurant & Freizeit (1) 1,74%

- Energieausrüstung (1) 1,67%

- Versorgungsunternehmen (1) 1,55%

- Immobilienmanagement und – entwicklung (1) 1,31%

- Kommunikationsausrüstung (1) 0,98%

- IT Dienstleistungen (1) 0,91%

- Andere (2) 6,75%

Fazit

Mein Portfolio entwickelt sich weiterhin positiv und ich glaube, dass die Änderungen im Depot sich zukünftig auch sehr positiv auswirken werden. Die Dividenden werden sich sich zudem weiter erhöhen. Der Sparplan auf den ETF läuft einfach weiter und immer wenn ich etwas freies zusätzliches Kapital zur Verfügung habe, wird dies entsprechend hier investiert.

Wie hat sich euer Portfolio so entwickelt?

Viele Grüße,

Mario

0 Comments